Comentarii Adauga Comentariu

_ Propunerea de mutare a stâlpilor de obiectiv de reglementare bancară semnalează problemele care stau la baza sistemului financiar

Propunerea de mutare a obiectivelor de reglementare bancară semnalează problemele care stau la baza sistemului financiar

Propunerea de mutare a obiectivelor de reglementare bancară semnalează problemele care stau la baza sistemului financiar

Dacă o formulă scuipă un număr care nu vă place, trebuie doar să schimbați formula pentru a obține un număr mai bun!

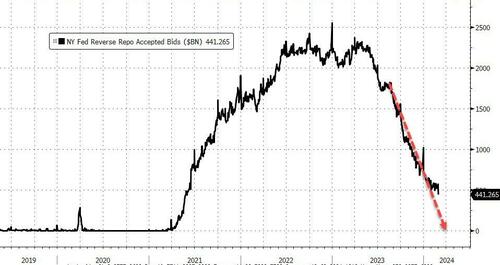

Tocmai asta a făcut Biroul de Statistică a Muncii cu formula indicelui prețurilor de consum în anii 1990.Deoarece IPC a tot indicat că inflația prețurilor a fost prea mare, BLS a modificat formula pentru a Acum Asociația Internațională de Swap și Derivative ISDA încearcă să convingă Rezerva Federală să schimbe formula pentru rata de levier suplimentar SLR pentru ca bilanţurile băncilor să arate mai bine. Această propunere trimite câteva mesaje alarmante despre stabilitatea sistemului bancar și încrederea în datoria guvernamentală a SUA. SLR se calculează prin împărțirea Băncile folosesc SLR pentru a calcula cantitatea de capital pe care trebuie să o dețină în raport cu expunerea lor totală la levier.Reglementările impuse după criza financiară din 2008 impun băncilor din categoriile I, II și III să mențină un SLR de 3%."Băncilor cu importanță sistemică la nivel global” li se cere să păstreze o rezervă suplimentară de 2% SLR. În timpul pandemiei, Fed a modificat temporar cerințele SLR, permițând băncilor să excludă trezoreriile și rezervele de la numitorul formpetrol.Acest lucru a facilitat menținerea raportului SLR necesar. Ca Conform notei Fed, "Creșterea asociată a bilanțurilor generale a avut potențialul de a determina nivelul de capital de nivel 1 să scadă sub valoarea cerută de SLR, ceea ce ar fi putut duce la băncile limitându-și furnizarea de servicii financiare.” Pentru a oferi o oarecare ușurare, banca centrală a făcut modificări temporare la formula SLR cu efect de la 1 aprilie 2020.Regula de urgență care permite băncilor să excludă trezoreria SUA din calcul a expirat un an mai târziu. În "Pentru a facilita participarea băncilor pe piețele de trezorerie ale S.U.A.– inclusiv compensarea tranzacțiilor cu titluri de trezorerie ale S.U.A.pentru clienți — agențiile ar trebui să revizuiască SLR pentru a exclude definitiv trezoreriile americane din bilanț de la expunerea totală a efectului de levier, în concordanță cu domeniul de aplicare temporar excluderea trezorerielor SUA pe care agențiile le-au implementat în 2020.” Schimbarea propusă a regulilor ar permite băncilor să excludă atât "trezoreriile americane din bilanț pe care o bancă le deține în stoc sau ca parte a portofoliului său de lichidități, cât și trezoreriile americane pe care banca le-a primit într-o tranzacție tip repo către măsura în care banca înregistrează trezoreria SUA în bilanțul său.” Acest lucru ridică o întrebare: indică acest lucru că sistemul bancar este supus unei "presiuni considerabile?” Conform ISDA, schimbarea ar "promova stabilitatea pieței trezoreriei SUA”.Organizația a mai spus că, într-un mod mai larg, "ar ajuta la susținerea lichidității pieței în contextul creșterilor proiectate ale dimensiunii pieței de trezorerie din SUA și al importanței participării băncilor pe piață.” Din punct de vedere practic, ar stimula băncile să cumpere și să dețină mai multe trezorerie din SUA, permițându-le să le păstreze în bilanț fără a-și afecta SLR. Aceasta ar fi o veste bună pentru trezoreria SUA.Departamentul, având în vedere că vinde miliarde de dolari în trezorerie în fiecare lună pentru a acoperi Impactul ar fi similar cu relaxarea cantitativă. De fapt, modificarea propusă a SLR ar stimula cererea de Trezorerie, ducând la creșterea prețurilor și la ratele dobânzilor mai mici decât ar fi altfel.Având în vedere impactul randamentelor trezoreriei asupra pieței mai largi de obligațiuni, probabil că ar scădea alte costuri de împrumut. De asemenea, ar permite băncilor să împrumute mai mulți bani decât ar putea altfel în cadrul schemei actuale SLR.Aceasta este o formă de creare de bani și ar avea un efect inflaționist. Analistul senior de politici ale Băncii Europene de Investiții Antonio Carlos Fernandes a numit această propunere "alarmant”. În Fernandes a rezumat situația astfel: "Orice percepție conform căreia băncile necesită scutiri speciale pentru deținerea datoriilor guvernamentale americane ar putea zgudui încrederea globală în trezoreriile ca un activ refugiu și ar putea afecta statutul dolarului american.” Această propunere pune, de asemenea, la îndoială ideea că sistemul bancar este "solid și rezistent”. Cu un an în urmă, creșterea ratelor dobânzilor a precipitat o criză bancară declanșată de prăbușirea Silicon Valley Bank.Fed a reușit să documenteze problema cu un program de salvare. Prin Programul de finanțare pe termen bancar BTFP, băncile, asociațiile de economii, uniunile de credit și alte instituții de depozit eligibile au putut contracta împrumuturi pe termen scurt până la un an folosind trezoreria SUA, datoria agenției, credit ipotecar-titluri garantate și alte active eligibile ca garanții. În loc să evalueze aceste active colaterale la valoarea lor de piață, băncile au putut să se împrumute împotriva lor "la egalitate” valoarea nominală.Ar fi ca și cum banca ți-ar acorda un al doilea credit ipotecar pe baza valorii inițiale a casei tale, după ce o inundație a cauzat daune semnificative.Oamenii normali nu ar primi niciodată acest tip de afacere dragă. BTFP a fost înființat pentru a aborda o problemă specifică care a distrus Silicon Valley Bank și alte două instituții financiare. SVB s-a prăbușit deoarece a încercat să-și vândă obligațiunile subevaluate pentru a strânge numerar.Planul era să vândă obligațiunile pe termen lung, cu dobândă mai mică și să reinvestiți banii în obligațiuni cu durată mai scurtă, cu un randament mai mare.În schimb, vânzarea a afectat bilanţul băncii cu o pierdere de 1,8 miliarde de dolari, motivând deponenţii îngrijoraţi să retragă fonduri din bancă. BTFP a oferit băncilor care se confruntă cu probleme similare o alternativă.Ar putea strânge rapid capital din portofoliile lor de obligațiuni fără a realiza pierderi mari într-o vânzare directă.Le-a oferit băncilor o cale de ieșire sau cel puțin șansa de a da drumul cu piciorul pe drum pentru un an. Fernandes a spus că momentul acestei propuneri ISDA ar trebui să ridice câteva întrebări despre sistemul bancar global. "Odată cu încheierea BTFP, băncile semnalează o potențială criză bancară la orizont? Sau poate, și mai semnificativ, indică ele îngrijorări cu privire la o criză financiară internațională iminentă, având în vedere rolul central pe care trezoreriile americane îl joacă pe piețele financiare globale?" Președintele Money Metals, Stefan Gleason, a spus că acestea sunt doar "mai multe jocuri” pentru a încerca să facă băncile să pară mai sigure decât sunt în realitate, "deși au multă expunere la obligațiunile din SUA.” "Mai ales după ce au înregistrat scăderi mari de valoare și o eroziune a capitalului propriu al băncilor, ceea ce a determinat creșterea efectului de levier măsurat.” Gleason are dreptate.Atunci când săpați sub toate mumbo-jumbo-urile tehnice și de reglementare, acesta este doar un alt exemplu al puterilor care mișcă stâlpii porții pentru a menține jocul înclinat în favoarea lor. >

>Ce este SLR-ul și de ce doresc să-l schimbe?

Ce ar însemna în practică o modificare a SLR?

Probleme în sistemul bancar?

Comentarii:

Adauga Comentariu