Comentarii Adauga Comentariu

_ Previziunile pieței sunt foarte optimiste

Prognozele pieței sunt foarte optimiste

Prognozele pieței sunt foarte optimiste

Este probabil un miting de sărbători

În special, după ce a menținut suport la 20-DMA timp de câteva zile, piața a câștigat o oarecare acțiune la sfârșitul săptămânii.Această presiune de cumpărare va inversa probabil semnalul de vânzare MACD pe termen scurt, permițând pieței să se ridice în continuare săptămâna viitoare.

>

>

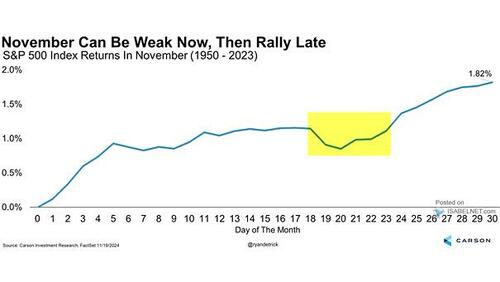

Această acțiune se aliniază cu

"Veștile bune sunt că tocmai am depășit perioada normală "slăbită” pentru piață în noiembrie.Deși nu este întotdeauna cazul, în medie, piața are tendința de a tranzacționa mai bine în săptămâna înainte și după sărbătoarea de Ziua Recunoștinței.Dacă acest lucru se dovedește a fi din nou cazul în acest an, pare probabilă o retestare a maximelor recente la 6000.”

>

>

În timp ce tranzacția la sfârșitul lunii tinde să fie pozitivă, ne așteptăm să vedem o nouă pată de slăbiciune la începutul lunii decembrie, pe măsură ce fondurile mutuale își finalizează distribuțiile anuale.Cu toate acestea, după această slăbiciune, tendința optimistă rămâne până la sfârșitul anului, deoarece profesioniștii își îmbracă portofoliile pentru raportarea la sfârșitul anului.

Dacă sunteți subponderat la acțiuni, luați în considerare retrageri și consolidări minore pentru a adăuga expunerea, după cum este necesar, pentru a aduce portofoliile la ponderile țintă.Retragerile vor fi probabil superficiale, dar a fi pregătit să desfășoare capitalul va fi benefic.Odată ce trecem de inaugurare, putem evalua ce politici vor fi probabil adoptate și putem ajusta portofoliile în consecință.

Deși nu există niciun motiv să fii ursist, asta nu înseamnă că ar trebui să renunți la gestionarea riscurilor.După cum vom discuta în această săptămână, previziunile pieței pentru 2025 sunt extrem de optimiste.

Prognozele pieței sunt foarte optimiste

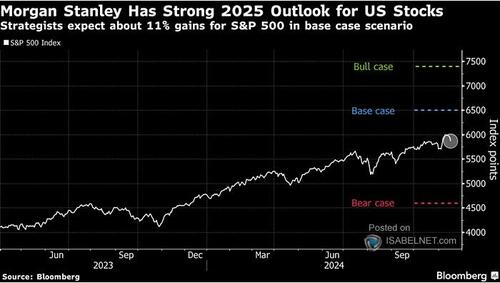

Este acea perioadă a anului în care analiștii de pe Wall Street încep să-și prezinte previziunile despre unde va fi indicele S&P 500 până la sfârșitul anului viitor.Așa cum este întotdeauna cazul, aceste previziuni ale pieței sunt ÎNTOTDEAUNA mai mari, iar anul acesta nu sunt așteptări.

Goldman Sachs și BMO au prognozat deja că piața va crește la 6500 și, respectiv, 6700 până la sfârșitul anului 2025.Cu toate acestea, una dintre cele mai interesante prognoze de piață a venit de la ursul de lungă durată Michael Wilson de la Morgan Stanley.Săptămâna trecută, el a egalat prognoza lui Goldman de 6500 ca caz de bază cu un caz optimist de 7400.Acest lucru este interesant, deoarece Michael Wilson a fost un urs pe piață de mult timp.

>

>

Baza lui pentru acel apel a fost destul de interesantă:

"O potențială creștere a spiritelor animale după alegeri după cum am văzut în urma alegerilor din 2016 ar putea cataliza un profil de câștiguri mai echilibrat pe piață în 2025.”

Dacă nu înțelegeți importanța "spiritelor animale”, am discutat acest lucru în detaliu cu privire la

"Termenul Spirite animale” provine din termenul latin "spiritus animal,” însemnând "respirația care trezește mintea umană. Utilizarea sa modernă a venit despre în publicația lui John Maynard Keynes din 1936, "The General Theory of Employment, Interest, and Money”. El a folosit termenul pentru a descrie emoțiile umane care stimulează încrederea consumatorilor. În cele din urmă, piețele financiare au adoptat "spiritele animale” pentru a descrie factorii psihologici care determină investitorii să ia măsuri.Acesta este motivul pentru care psihologia umană este esențială în înțelegerea legăturii strânse cu măsurile de evaluare pe termen scurt.

Rețineți că acest lucru nu are nimic de-a face cu elementele fundamentale de bază; este doar "sentiment” sau "speranță” că lucrurile se vor îmbunătăți.Cu toate acestea, în calitate de investitori, trebuie să ne concentrăm asupra motorului final al prețurilor pieței de-a lungul timpului: câștigurile.Trei fapte foarte evidente despre creșterea câștigurilor în prezent ar trebui să-i preocupe pe investitorii care se îndreaptă spre anul viitor.

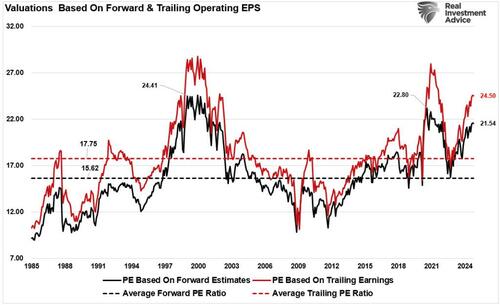

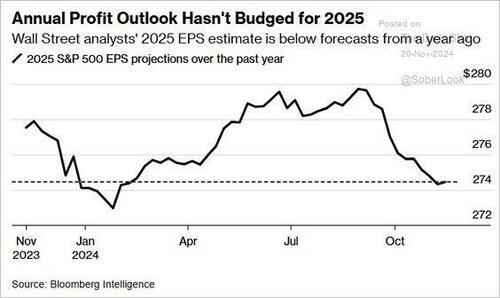

În primul rând, după cum sa menționat în

>

>

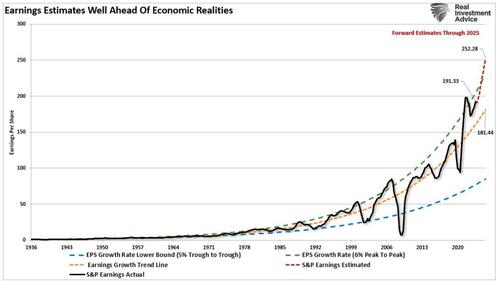

În al doilea rând, așteptările privind câștigurile, care susțin previziunile pieței Wall Street, sunt foarte optimiste.

>

>

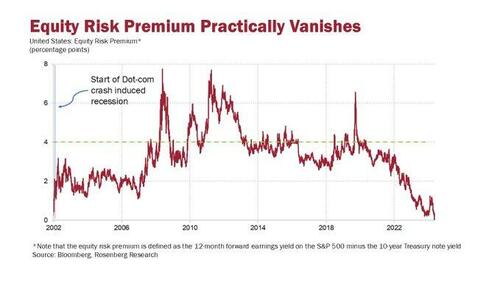

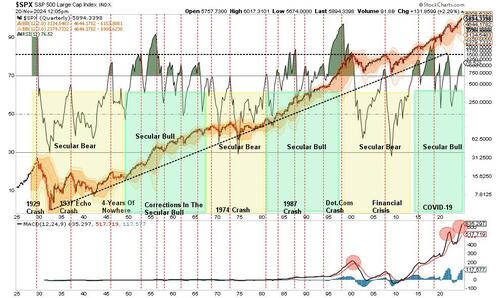

În sfârșit, prima de risc pentru acțiuni sugerează în prezent că investitorii nu sunt "plătiți” pentru riscul pe care și-l asumă.Ultima dată am văzut primele de risc pentru acțiuni la aceste niveluri îndreptându-se în balonul "Dot.com” .

>

>

Permiteți-mi să reiterez că niciuna dintre aceste date nu sugerează că o prăbușire a pieței este iminentă.Cu toate acestea, investitorii ar trebui să fie conștienți de faptul că, având în vedere condițiile actuale de piață, riscul de dezamăgire în viitor este mult mai mare astăzi decât în urmă cu doar doi ani.

Problema istorică a prognozelor pieței analiștilor

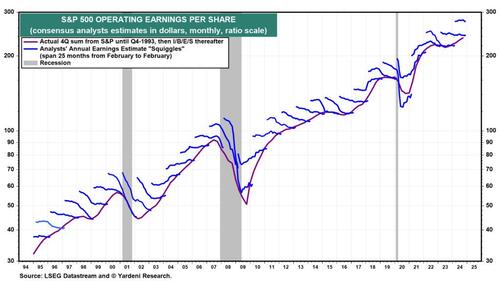

Iată întrebarea critică pentru investitori: "Dacă prețul pieței este bazat pe așteptările viitoare privind câștigurile, atunci cât de fiabile sunt aceste estimări?” Grabelul de mai jos este de la Yardeni Research și arată evoluția previziuni de câștig în timp.Veți observa că previziunile inițiale ale analiștilor au fost greșite în aproape toate cazurile.

>

>

Cu alte cuvinte, dacă ați cumpărat acțiuni la începutul estimărilor anuale ale fiecărui analist, pe baza ipotezei că câștigurile vor crește, ați plătit în plus pentru investiții practic în fiecare an.Cu toate acestea, în majoritatea cazurilor, câștigi bani oricum, așa că de ce să-ți faci griji?

Motivul de îngrijorare este că supraestimarea duce în cele din urmă la revenirea evenimentelor.

Cea mai mare problemă cu Wall Street astăzi și în trecut este ignorarea constantă a posibilităților de evenimente neașteptate, întâmplătoare.Într-un studiu din 2010 al grupului McKinsey, ei au descoperit că analiștii au fost în mod persistent excesiv de optimiști timp de 25 de ani. În perioada de 25 de ani, analiștii de pe Wall Street au estimat creșterea câștigurilor la 10-12% pe an, când, în realitate, câștigurile au crescut cu 6%, ceea ce, așa cum am discutat în trecut, este rata de creștere a economiei..

De aceea folosirea estimărilor privind veniturile anticipate ca măsurătoare de evaluare este atât de incredibil de greșită – estimările sunt întotdeauna prea optimiste.

Așa cum a remarcat studiul McKenzie, în medie, "previziunile analiștilor au fost aproape 100% prea mari”, ceea ce îi determină pe investitori să facă pariuri mult mai agresive în piețele financiare.

Cu evaluările ridicate, de ce analiștii susțin din nou previziuni mai optimiste?

De ce analiștii sunt întotdeauna atât de optimiști?

Este o întrebare grozavă.

Wall Street este un grup de firme de marketing și relații publice extrem de conflictuale. Companiile angajează Wall Street pentru a "piață” pentru ei, astfel încât prețurile acțiunilor lor să crească, iar cu salariile directorilor legate de compensarea pe acțiuni, le puteți înțelege dorința.Graficul de mai jos este din sondajul realizat de cercetătorii WSJ, care arată principalii factori care joacă în compensarea analiștilor.Ceea ce sunt "plătiți” să facă analiștii este destul de diferit de ceea ce fac investitorii de retail "cred” ei.

>

>

Dacă analiștii sunt bajori cu privire la companiile pe care le acoperă, accesul lor la informații despre ei este întrerupt. Acest lucru reduce taxele de la companie către firma din Wall Street, dăunând veniturile lor. În plus, Wall Street trebuie să aibă un clienttor care să-și vândă produsele către dvs.

Vorbiți despre conflict.Întrebați-vă de ce Wall Street cheltuiește miliarde de dolari în fiecare an în marketing și publicitate doar pentru a vă menține investit în orice moment.

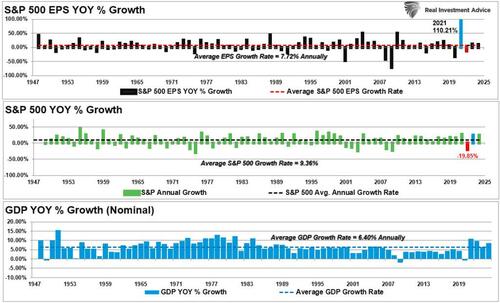

Din moment ce optimismul este cel care vinde produsele, nu este surprinzător, în timp ce ne îndreptăm spre 2025, să vedem că așteptările medii de pe Wall Street au crescut cu încă 7,5% în acest an.Desigur,

"Din 1947, câștigul pe acțiune a crescut cu 7,7% anual, în timp ce economia sa extins cu 6,40% anual. Această relație strânsă între ratele de creștere ar trebui să fie logică, în special având în vedere rolul semnificativ pe care îl au cheltuielile consumatorilor în ecuația PIB.”

>

>

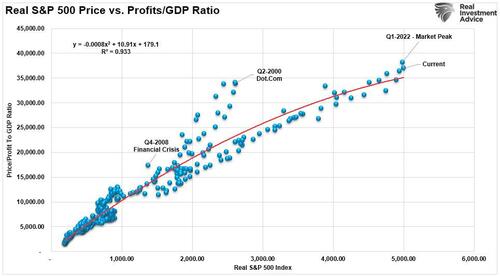

Această corelație este mai evidentă când se analizează profiturile corporative ca procent din PIB față de prețurile acțiunilor.

>

>

În contextul în care veniturile viitoare sunt deja revizuite mai scăzut pentru 2025, după cum se vede mai jos, și profitabilitatea corporativă este în pericol din cauza stimulentelor guvernamentale și a sprijinului fiscal mai puține, riscul ca previziunile actuale ale pieței să fie excesiv de optimiste este probabil crescut.

>

>

Vânturile în contra în 2025

Problema cu estimările anticipate actuale este că trebuie să existe mai mulți factori pentru a susține o creștere istorică ridicată a câștigurilor și a înregistra profitabilitatea corporativă.

-

Creșterea economică trebuie să rămână mai robustă decât rata medie de creștere pe 20 de ani.

-

Creșterea salariilor și a forței de muncă trebuie să se inverseze să slăbească pentru a susține marjele de profit ridicate istoric.

-

Atât ratele dobânzilor, cât și inflația trebuie să scadă pentru a sprijini cheltuielile consumatorilor.

-

Tarifele planificate de Trump vor crește costurile pentru unele produse și este posibil să nu fie complet compensate prin înlocuire și înlocuire.

-

Reducerile cheltuielilor guvernamentale, emiterea de datorii și deficitul scade din profitabilitatea corporativă ecuația profitului Kalecki.

-

Creșterea economică mai lentă în China, Europa și Japonia reduce cererea de exporturi din SUA, încetinind creșterea economicăh.

-

Rezerva Federală menținând rate ale dobânzilor mai ridicate și continuă să își reducă bilanțul va reduce lichiditatea pieței.

Ați înțeles ideea.În timp ce analiștii sunt în prezent foarte optimiști cu privire la creșterea economică și a câștigurilor până în 2025, există riscuri pentru aceste previziuni.De exemplu, pe 7 decembrie 2021, am scris un articol despre previziunile pentru 2022.

"Există un lucru despre Goldman Sachs care este întotdeauna consecvent; sunt "bullish”.Desigur, având în vedere că piața este mai des pozitivă decât negativă, "plătește” să fie optimist atunci când compania dvs.vinde produse investitorilor înfometați. Este important să rețineți că Goldman Sachs a greșit când a fost cel mai important, mai ales în 2000 și 2008.

Cu toate acestea, în conformitate cu tendința sa tradițională, Strategul șef de acțiuni al lui Goldman, David Kostin, a estimat că S&P 500 va urca cu 9% până la 5100 la sfârșitul anului 2022. Așa cum remarcă el, astfel de va "reflecta un randament total prospectiv de 10%, inclusiv dividendele.”

Problema, desigur, este că S&P 500 NU sa încheiat anul la 5100.

>

>

În timp ce analiștii se grăbesc în prezent să "depășească” ceilalți băieți, merită remarcat:

- Piețele împing niveluri istorice de condiții extreme de supracumpărare,

- Al doilea cel mai înalt nivel de

evaluarestrong> în înregistrare, Abateri extremea> din liniile de tendință de creștere pe termen lung,Sentiment și încrederea investitorilor împingând optimism extrem și- Investitorii care s-au angajat pe deplin pe piață cu

nivelurile de numerar .

Cu alte cuvinte, după 15 ani consecutivi de avansare a pieței bull, "riscul” de a deraia așteptările optimiste continue a crescut semnificativ.

>

>

În timp ce șansele unui an pozitiv în 2025 sunt mai mult sau mai puțin echilibrate, nu ar trebui să respingem potențialul unui declin.Cu piața actuală deja bine avansată, împingând supraevaluări mai extreme și abateri semnificative de la mijloacele pe termen lung, riscul unui declin nu este mic.

Cum tranzacționăm

Având în vedere acest lucru, vă sugerăm să vă concentrați pe ceea ce este important pentru dvs.: obiectivele dvs.specifice, toleranța la risc și intervalele de timp și creșterea conservatoare a economiilor pentru a depăși inflația.

De aceea ne concentrăm întotdeauna pe managementul riscurilor. Rentabile mai mari sunt generate din gestionarea "riscurilor” mai degrabă decât din încercarea de a crea profituri. Deși poate părea contradictoriu, acceptarea incertitudinii reduce riscul, în timp ce refuzul îl crește.

Un alt avantaj al recunoașterii incertitudinii este că vă menține sincer.

"Un respect sănătos pentru incertitudine și concentrarea asupra probabilității te determină să nu fii niciodată mulțumit de concluziile tale. Vă face să mergeți mai departe pentru a căuta mai multe informații, să puneți la îndoială gândirea convențională și să vă rafinați continuu judecățile și să înțelegeți că diferența dintre certitudine și probabilitate poate face toată diferența.” – Robert Rubin

Nu putem controla rezultatele; cel mai mult putem face este să influențăm probabilitatea unor rezultate specifice. Astfel, gestionarea zilnică a riscurilor și investițiile bazate pe probabilități, mai degrabă decât pe posibilități, sunt vitale pentru conservarea capitalului și succesul investițiilor în timp.

Am citit predicțiile majorității analiștilor pentru a măsura "consensul”. În acest an, mai mult decât majoritatea, perspectivele pentru 2025 sunt universale și într-o oarecare măsură exuberant, optimiste.

Ceea ce îmi vine în minte este

"Când toată lumea este de acord...se va întâmpla altceva.”

Economia reală nu susține prețurile activelor la nivelurile actuale.Cu cât prețurile devin mai extinse, cu atât este mai mare potențialul pentru o viitoare dislocare a pieței. Pentru investitorii aproape sau aflati la pensie, ar trebui să se acorde o anumită atenție păstrării capitalului în detrimentul urmăririi potențialelor rentabilități ale pieței.

Anul 2025 va avea o altă performanță pozitivă? Pot fi.Dar, sincer, nu știu.

După cum sa menționat săptămâna trecută, piața de valori reflectă atât provocări, cât și oportunități.Prin urmare, putem lua măsuri pentru a participa dacă piața își continuă tendința optimistă, dar ne protejăm împotriva riscului ca ceva să meargă prost.

- Construiți un portofoliu diversificat și ajustați în funcție de dovezi, nu de frică.

- Păstrează perspectiva,

- Concentrează-te pe obiectivele tale financiare și;

- Comunicați cu consilierul dvs.financiar pentru a rămâne constant pe fondul incertitudinii.

Deși nu există niciun motiv să fii ursist, asta nu înseamnă că ar trebui să renunți la gestionarea riscurilor.

_ Previziunile pieței sunt foarte optimiste

Comentarii:

Adauga Comentariu